Son fondos de inversión especializados en adquirir deuda soberana o corporativa que está en default, es decir, deuda de entidades que no han cumplido con sus obligaciones de pago

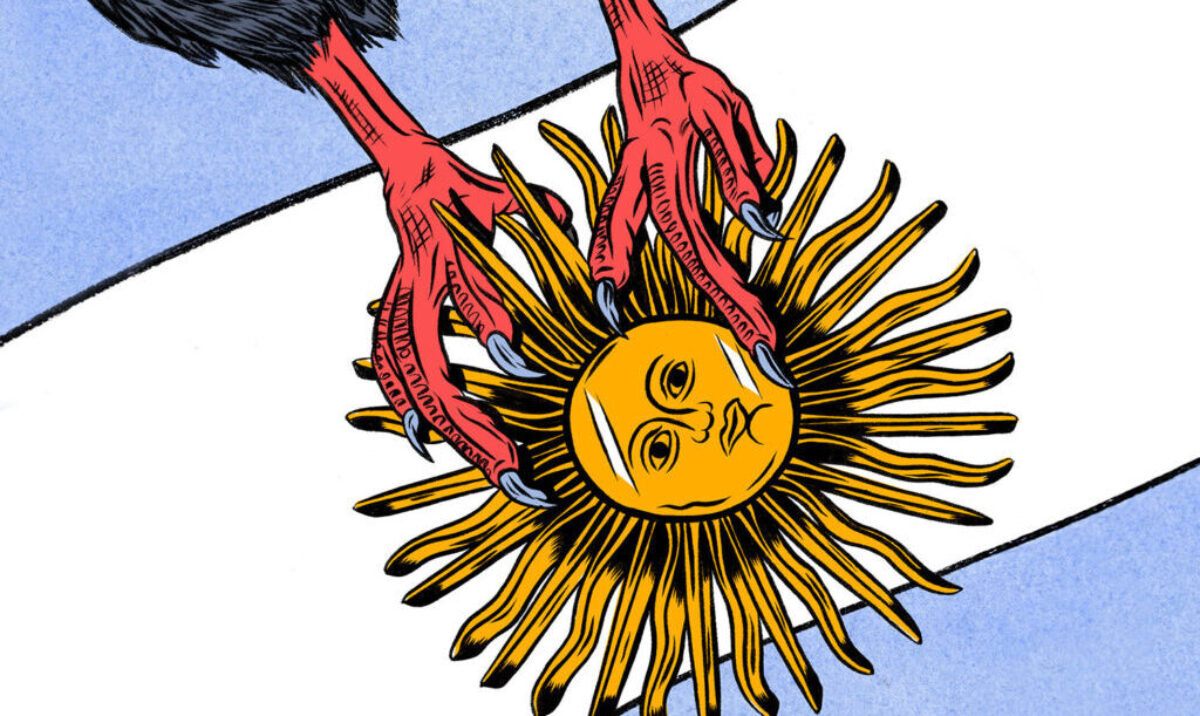

La relación entre la Argentina y los fondos buitre es una historia compleja que se extiende por más de dos décadas, marcada por conflictos legales, canjes de deuda y sentencias judiciales que han impactado profundamente la economía del país.

Pero primero, ¿qué son los fondos buitre? conocidos peyorativamente como fondos buitres, se trata de fondos de inversión especializados en adquirir deuda soberana o corporativa que está en default, es decir, deuda de entidades que no han cumplido con sus obligaciones de pago.

Estos compran dicha deuda a precios extremadamente bajos, luego, en lugar de aceptar una reestructuración de la deuda (que usualmente implica quitas o reducciones en el valor nominal y plazos de pago extendidos), los fondos «buitres» optan por litigar en tribunales internacionales para exigir el pago total del valor nominal de la deuda, más intereses.

El término «buitre» se utiliza para describir la estrategia agresiva de estos fondos, ya que buscan maximizar sus ganancias en situaciones de vulnerabilidad financiera de países o empresas en crisis.

El reciente fallo de la jueza federal de Nueva York, Loretta Preska, que ordena a la Argentina pagar 142 millones de dólares a bonistas que no participaron en los canjes de deuda, es el capítulo más reciente de una saga que comenzó en 2001, con el default de la deuda argentina.

El inicio del conflicto hasta la actualidad

En 2001, la Argentina agobiada por la profunda crisis económica declaró el default de su deuda soberana, el mayor en la historia hasta ese momento, y dejó de pagar aproximadamente 100.000 millones de dólares en bonos. Este default dejó a miles de acreedores, entre ellos fondos de inversión internacionales, sin recibir sus pagos.

Para resolver el default, el gobierno argentino (bajo los mandatos de Nestor Kirchner y Cristina Fernandez), lanzó dos grandes canjes de deuda en 2005 y 2010. Así se ofrecía a los bonistas intercambiar sus títulos en default por nuevos bonos con reducciones significativas en el valor nominal, extensiones de plazo y menores tasas de interés.

Estos canjes fueron aceptados por el 93% de los bonistas, un porcentaje que, aunque alto, dejó fuera a un grupo de acreedores que rechazaron las ofertas. Entre los que rechazaron los canjes se encontraban los llamados «fondos buitre», con lo que muchos señalan una «esperanza» de litigar contra el país para obtener el pago total de esos títulos.

El caso más emblemático a nivel internacional y que marcó precedente para el país fue el de NML Capital, el fondo de inversión de Paul Singer. Este junto con otros como Aurelius Capital, llevó a la Argentina a los tribunales de Nueva York, al argumentar que tenían derecho a cobrar el 100% del valor de los bonos en default.

El juez Thomas Griesa falló a favor de los fondos buitre en 2012, dictaminando que la Argentina debía pagar la totalidad de la deuda a estos fondos antes de pagar a los bonistas que habían aceptado los canjes.

Este fallo, conocido como «pari passu», desató una crisis legal y financiera para la Argentina. El gobierno liderado por Fernández de Kirchner, se negó a cumplir con la sentencia, lo que llevó a un nuevo default técnico en 2014, ya que el país no pudo realizar los pagos a los bonistas reestructurados sin pagar simultáneamente a los fondos buitre.

En 2015, Mauricio Macri asumió la presidencia con la promesa de resolver el conflicto con los fondos buitre y para el 2016 su gobierno llegó a un acuerdo con NML Capital y otros fondos que recibieron aproximadamente 9000 millones de dólares al contado para cerrar el litigio.

Este acuerdo permitió a la Argentina volver a los mercados internacionales de crédito, pero a un costo significativo para las finanzas públicas. No obstante, la muerte del juez Griesa en 2017 no significó el fin de los litigios contra el país. Su sucesora, la jueza Loretta Preska, continuó con la supervisión de los casos pendientes.

En una reciente sentencia, Preska ordenó a la Argentina pagar 142 millones de dólares a bonistas que no participaron en los canjes de deuda de 2005, 2010 y 2016, esto vuelve a poner en escena a un fondo buitre: Bybrook Capital.

El futuro con los fondos buitre y el caso YPF

Argentina enfrenta otro conflicto con los fondos buitre, esta vez relacionado con la expropiación de YPF en 2012 con el protagonismo de Axel Kicillof al frente del ministerio de Economía. El fondo Burford Capital adquirió los derechos de litigio de la familia Eskenazi, antigua accionista de YPF, y demandó al país por no realizar una oferta pública de adquisición a los accionistas minoritarios cuando el Estado nacionalizó la compañía.

En 2023, la jueza Preska falló a favor de Burford Capital, lo que condenó a la Argentina a pagar 16.100 millones de dólares.

Burford ahora busca embargar activos de YPF en el extranjero, un movimiento que podría tener consecuencias devastadoras para la empresa y la economía argentina.

El reciente fallo de Preska, sumado a la sentencia en el caso YPF, pone a al país contra las riendas en una situación delicada.

Si bien aún enfrenta problemas económicos y financieros independientes de lo que representa la situación los bonistas, se ve nuevamente presionado por los fondos buitre, que buscan maximizar sus ganancias a expensas de la economía argentina.